Disculpen en primer lugar el título de este artículo: no es original y, de hecho, no pretende serlo, ya que distintos periodistas, economistas y articulistas han utilizado títulos muy parecidos, cuando no idénticos, desde 2005.

Para los más avezados lectores de la prensa económica, la referencia a los tulipanes es siempre inequívoca: se refiere a la primera burbuja identificada, la crisis de los tulipanes en los Países Bajos durante el siglo XVII. El objetivo del artículo es tratar de entender, aunque sea de forma intuitiva, lo que es una burbuja y, sobre todo, lo que no es, y entender si hubo, hay o habrá una burbuja inmobiliaria. De ahí la referencia a los ladrillos, que tampoco habrá pasado desapercibida.

¿Qué pasó en los Países Bajos con los tulipanes? Pues que se les fue de las manos: los tulipanes eran apreciados por su belleza por las clases altas, un artículo de lujo, cuya posesión aportaba prestigio, y se empezaron a pagar sumas cada vez más elevadas por las variedades más raras. Así las cosas, muchas personas empezaron a comprar bulbos de tulipán para venderlos con un margen de beneficio (especuladores). La espiral de precios se disparó, con una transacción récord registrada en la que se pagaron 6.000 florines por un único bulbo de una variedad muy rara. Por poner esta cifra en contexto, el sueldo anual medio de un artesano gremial –que podríamos tomar como una referencia de clase media– era de unos 150 florines. Es decir: por una flor se llegó a pagar el sueldo equivalente a 200 años de trabajo. Nada mal. Muy razonable todo.

Todo el mundo ganaba dinero con los tulipanes, que se convirtieron en un floreciente y complejo mercado, hasta que alguien decidió que los bulbos no valían los precios que se estaban pagando por ellos. Este miedo fue compartido por un número creciente de personas y, de la noche a la mañana, nadie quiso comprar más tulipanes y todos querían vender los suyos. ¿La consecuencia? La más evidente, la caída súbita y brusca de su precio. El problema es que mucha gente se había jugado todo su patrimonio o incluso se había endeudado para comprar bulbos, por lo que se destruyó de la noche a la mañana una gran riqueza. Supuso la quiebra de los Países Bajos y la recesión económica ocasionada por la “tulipomanía” tardó casi un siglo en corregirse.

La pregunta del precio siempre asalta a los economistas: ¿cuánto vale algo? Pues la respuesta ortodoxa es que algo vale lo que alguien esté dispuesto a pagar por ello. En algunos ámbitos si existe un precio intrínseco, es decir, una forma de determinar lo que vale de verdad algo, independientemente de su valoración. Pero, ¿cuánto vale un bulbo de tulipán? No produce frutos, no es un alimento, es simplemente una flor bonita que se puso de moda. ¿Estaríamos dispuestos hoy a pagar 200 años de sueldo íntegro para adquirir una flor? La sola idea nos hace sonrojar: ¡qué tontos eran los neerlandeses de la época! ¡Qué forma de hacer el ridículo con las florecillas! Un bulbo de tulipán vale hoy, sin comprarlos al por mayor, apenas un par de euros.

¿Qué pasó entonces? Pues un caso paradigmático de burbuja especulativa: se compra para vender más alto a continuación y sacar así un cuantioso margen de beneficio. Es decir: tan tontos no eran los neerlandeses. Compraban algo a un precio para venderlo cada vez a un precio más alto, convencidos de que no hay un techo de precios en el mercado. Todo va muy bien en este tipo de dinámicas en tanto se puede encontrar a otro tonto al que venderle el tulipán que, a su vez, tratará de encontrar a otro tonto para repetir el proceso, embolsándose cada uno de ellos un beneficio. Si se da esta interpretación por buena, una burbuja no quedaría muy lejos de un esquema de Ponzi, la típica estafa piramidal, pero sin una mente criminal dirigiendo la escena, salvo quizás la propia codicia innata al ser humano.

En cualquier caso, no está claro lo que motiva estas burbujas y la teoría económica no ha dado una respuesta única y satisfactoria a porqué se dan estas dinámicas de elevación rápida de precios y euforia desatada. Se pueden describir de una forma fenomenológica: un producto empieza a subir de precio y la gente lo compra para revenderlo con beneficio, se da una euforia en el mercado y los precios se disparan hasta niveles ridículos, hasta que, de repente, el mercado se da cuenta de que el precio es irreal (no se corresponde al valor) y cae en picado, dejando a mucha gente en la ruina.

Por lo tanto, las burbujas no se pueden identificar hasta que ha transcurrido todo el ciclo, es decir, hasta que se han disparado los precios y colapsado después, por lo que, por definición, es imposible identificar una burbuja cuando uno está dentro de ella. Solo se pueden reconocer de forma retrospectiva, mirando hacia atrás, cuando la crisis ya se ha consumado.

Las burbujas son un fenómeno recurrente: no hay forma de saber si estamos en alguna de ellas en este momento. Todos nos consideramos muy listos y tenemos claro que no caeríamos en algo tan burdo… Pero paso a preguntar: ¿qué pasó con las acciones de Terra, ejemplo de especulación en plena burbuja de las puntocom? Pues eso. La gente compraba acciones de la filial de Telefónica como si no hubiera un mañana, endeudándose en muchos casos con préstamos bancarios. La cotización llegó a casi 140 € por acción en el primer trimestre del año 2000, para caer hasta poco más de 10 € a finales de año (una pérdida del 93%), hundiéndose durante el año siguiente hasta alcanzar un precio de unos 3 € (pérdida de casi el 98% del valor máximo). Muchos españolitos listos perdieron hasta la camisa metiéndose a inversores bursátiles. O el 98% de su camisa, con lo que les quedarían un par de botones…

Está por ver qué pasará con las criptomonedas, que son de por sí muy volátiles y no queda claro si son especulativas o, directamente, un timo, al no venir respaldadas por ningún valor más allá de la credibilidad que depositan en ella sus usuarios… Ooops. Perdón. Eso pasa también con el sistema monetario internacional, en régimen de “flotación sucia” desde los acuerdos de Breton Woods, en los que se acordó la abolición del patrón oro, además de la creación del Banco Mundial y el Fondo Monetario Internacional (FMI). Una juerga loca, vamos. De esto tendremos que hablar otro día…

En cualquier caso, recordemos la caracterización de las burbujas: subida rápida de precios no apoyada necesariamente en cuestiones o expectativas racionales, compras especulativas para vender a precio más alto, con subidas de precios exageradas (expansión de la burbuja) y, a continuación, tras un período más o menos largo, caída súbita de precios y colapso del mercado con destrucción de riqueza (colapso o estallido de la burbuja).

Introducido e ilustrado el concepto básico de burbuja, entramos a la parte que nos interesa: las burbujas inmobiliarias. No pongo en duda que haya habido burbujas inmobiliarias, probablemente la más notable la de Japón, que estalló en 1990. Entre 1955 y 1989 el precio de los bienes inmuebles se multiplicó por 75 (un crecimiento porcentual del 7.400%). Fue una burbuja de expansión larga, pero no por ello menos burbuja: como consecuencia de ella, entre 1990 y 1992 el principal índice bursatil japonés, el nikkei, perdió un 63% de su valor, sumiendo al país en una crisis económica y financiera de la que aún hoy, 30 años después, no se ha recuperado plenamente. Nótese que la burbuja inmobiliaria vino acompañada por una burbuja financiera, en el que las cotizaciones bursátiles estaban muy abultadas, nadando en un optimismo que se mostró injustificado. El pinchazo de ambas desestabilizó la conservadora economía japonesa, acabando con el mito del “trabajo de por vida” en la misma empresa. ¡Ah! Y dio lugar a productos financieros que, afortunadamente, todavía no han llegado a nuestro país, como la hipoteca de tres generaciones, a 120 años.

Desde 2008, también en España sabemos lo que es una crisis financiera que provocó una crisis inmobiliaria y, a su vez, desembocaron en la mayor recesión económica y social de la historia reciente de nuestro país. Pero, como habrán visto los lectores más avispados, he evitado conscientemente la palabra burbuja para referirme a lo que sucedió entonces. ¿Por qué? Pues porque sencillamente no tengo claro que aquel descalabro económico fuera una burbuja inmobiliaria, al menos, no en sentido estricto. O, como mínimo, hubo la suficiente disparidad geográfica como para no poderla considerar un fenómeno homogéneo y generalizado.

Entre 2005 y 2007, de forma muy patente, hubo un aumento generalizado de precios inmobiliarios, especialmente en lo relativo a viviendas. Los promotores no eran capaces de construir suficientes viviendas para atender la demanda, que estaba disparada principalmente por la facilidad para acceder al crédito hipotecario y las fantásticas tasaciones que proporcionaban las empresas tasadoras y daban por buenas, dentro de aquel marco regulador, los bancos. El resto de la historia nos la conocemos: subida de tipos de interés y parada en seco del acceso al crédito, tanto para los particulares como para las empresas, parón de la compraventa, parón de la actividad inmobiliaria, parón económico, desahucios, activos tóxicos, rescate bancario, banco malo, etc. El cursillo fue algo caro, pero desde luego aprendimos todos un montón de conceptos financieros y económicos nuevos. Mereció la pena. Quizás no para los lectores, desde luego, ni para el autor, ni para el españolito estándar o ciudadano de a pie, pero sí para unos cuantos que supieron aplicar aquello de “a río revuelto, ganancia de pescadores”. La factura del rescate bancario fue tan abultada que, además, se aplicó una política económica después bautizada como “austericidio”, la antítesis de los modelos keynesianos. El resultado es por todos conocido: la mayor crisis económica y social vivida desde la posguerra.

Y, aún así, me obstino en decir que quizás no fue una burbuja. O, al menos, no una burbuja inmobiliaria. ¿Por qué? Son unos cuantos los factores a tener en cuenta: primero, que la caída de precios, aunque significativa (algo más de una tercera parte), se resolvió en un plazo de 6 años, lo que no puede considerarse algo abrupto ni súbito. Segundo, porque desde que alcanzó esos valores suelo entre 2013 y 2015, se han recuperado e incluso superado los precios anteriores a la crisis en un plazo simétrico, de 6 años más. Tercero, porque la crisis inmobiliaria fue producida por la restricción al crédito impuesta por una burbuja financiera: la de la titulización de hipotecas subprime en Estados Unidos, lo que provocó un contagio en cascada y unas medidas de política monetaria draconianas. Sin crisis financiera, es probable que no hubiera habido pinchazo en el mercado inmobiliario o que éste hubiera sido más bien una corrección temporal a la baja, no la crisis económica más salvaje de la historia del país. Y, por último, porque un inmueble, o, más concretamente, una vivienda, es un bien necesario para las familias, por lo que tiene una utilidad alta y, por lo tanto, un valor intrínseco que tiene que ser necesariamente alto. Es decir: una casa no es un tulipán. Podemos vivir sin tulipanes pero no sin un techo sobre nuestras cabezas: siempre tendrán demanda. Una demanda, además, proporcional a la población de cada territorio.

Por ser justos, sí que hubo otras características que sí encajarían con la definición formal de burbuja, como las compras especulativas: todos los que vivimos aquel momento conocimos a alguien que se forraba comprando y vendiendo casas a un precio mayor, muchas veces sin ni siquiera escriturar. A estos listillos que, además, hacían estas operaciones con dinero prestado, les explotó la crisis en la cara, habiendo comprando con un dinero que no tenían unas propiedades que valían menos de lo que pagaron por ellas. El apalancamiento financiero funciona así: apalanca las ganancias y, por el mismo motivo, también las pérdidas, aumentando el riesgo.

Por lo tanto, como economista, no puedo dar por bueno que lo que sucedió con las compraventas de vivienda en España fuese una burbuja, al menos, no en sentido estricto. O, si lo fue, no se dio desde luego en el mercado inmobiliario. Fue una crisis importada, heredada de Estados Unidos y naturalizada por la Unión Europea, donde se impuso una política monetaria y económica que no podía tener otro resultado que el que sufrimos: una recesión galopante.

Todo aquello quedó atrás, aunque muchas personas aún estén pagando las consecuencias de las decisiones que tomaron 15 años atrás. Fue un período de euforia, es cierto, de mucha alegría financiera y económica, que no podía prolongarse indefinidamente en el tiempo, pero que tampoco era suficiente como para aniquilar las esperanzas de una generación entera, como sucedió.

Lo que nos devuelve al momento actual: los precios inmobiliarios y, especialmente, los precios de vivienda, no han dejado de subir desde principios del 2015. En algunos territorios, han superado con creces el nivel de precios máximos anterior a la crisis. ¿Estamos ante la fase expansiva de una nueva burbuja?

De nuevo, creo que la respuesta es no. Probablemente los precios inmobiliarios cayeron por debajo de su nivel de equilibrio como consecuencia de la anterior crisis y la restricción al crédito y, por ello, buena parte de las nuevas subidas responde únicamente a la recuperación de un nivel de precios adecuado.

Además de esto, la población sigue creciendo sin que la oferta de inmuebles, excedentarios tras la crisis, haya recuperado un ritmo de reposición suficiente. Con una oferta estancada y una demanda creciente, el resultado es muy claro: los precios vuelven a subir. Y en este cálculo no deberíamos incluir únicamente el incremento de la población residente, sino todos los ciudadanos europeos que, aprendida a las bravas la lección del confinamiento durante la pandemia del COVID-19, han decidido tener una segunda residencia en países climatológicamente más amables que los suyos de origen, ya no solo para pasar sus vacaciones, sino para trabajar remotamente con una mayor calidad de vida. Es tendencia.

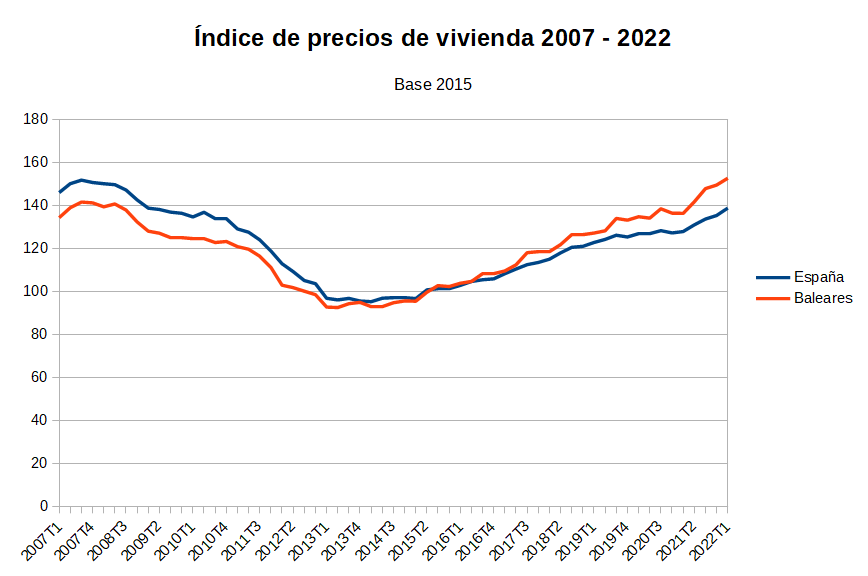

Por completar el análisis, indicar que los precios de vivienda a nivel nacional marcaron un máximo en el tercer trimestre de 2007, perdiendo hasta un 37% de su valor, que tocó suelo en el primer trimestre de 2014. El último dato disponible en el listado histórico del Índice de Precios de Vivienda (IPV) del INE, correspondiente al primer trimestre de 2022, confirma que se ha recuperado ya más de un 90% del nivel de precios correspondiente al momento álgido de la presunta burbuja.

En el caso concreto de Baleares, es todavía más intenso el fenómeno: los precios máximos –por debajo de los nacionales– se alcanzaron también en el tercer trimestre de 2007, cayendo hasta el mínimo marcado en el segundo trimestre de 2013, que supuso una caída de algo más de un 34%. Los precios empezaron su recuperación en el primer trimestre de 2015 y han subido de forma ininterrumpida hasta ahora, de forma que en el primer trimestre de 2022 el nivel de precios es ya un 8% más elevado que el máximo que marcaron en la situación anterior a la crisis. Con un crecimiento de población hasta 2035 estimado por el INE en el 15%, como se indicaba en un artículo anterior, y ejerciendo una fascinación absoluta sobre los inversores extranjeros, parece claro que el mercado inmobiliario en Baleares está subiendo de forma coherente con la realidad y que, por lo tanto, ni se trata de una burbuja ni se identifica el elemento especulador necesario en estos fenómenos. Que sea un juego de expectativas no quiere decir que se haya iniciado una burbuja especulativa: los datos observados son consistentes con las tendencias macroeconómicas y demográficas.

A medio y largo plazo, por tanto, es previsible que los precios inmobiliarios y, especialmente, los de vivienda, sigan encareciéndose. A nivel nacional, esto conducirá a recuperar en breve los precios anteriores a la crisis. En el ámbito de Baleares, supondrá un crecimiento muy superior al nivel anterior a la crisis, dado que no se observan aún signos de estabilización o contención de precios: la tendencia no se agota. Evidentemente, esta previsión podría verse invalidada si hay una nueva crisis financiera que impacte en el acceso al crédito pero, de hecho, y pese a las medidas monetarias adoptadas para luchar contra la inflación, desbocada desde el inicio de la invasión de Ucrania por la Federación Rusa, el incremento de tipos no parece haber afectado a la dinámica del mercado inmobiliario, que mantiene un ritmo de compraventas muy elevado.

Por lo tanto, pese a que sí pueda haber correcciones a la baja de precios o incluso algún ajuste, es altamente improbable que los precios inmobiliarios a medio y largo plazo sufran caídas en tanto se mantengan las dinámicas de mercado y población actuales, tanto a nivel nacional como, especialmente y de forma muy clara, en Baleares, donde la escasez de territorio y suelo disponible limita la capacidad de creación de oferta.

Como conclusión, espero haber aclarado que no es lo mismo un tulipán que un ladrillo, ni se parecen, así que su precio también se tiene que comportar de forma distinta. Una lección que espero que hayan aprendido, sobre todo, los gestores de lo público encargados de fijar durante los próximos años tanto la política económica como, sobre todo, la política monetaria.

Deja una respuesta